文 | 孟俊华 郭梓頔 王进

储能,特别是新型储能,是当前最高频也最具争议的能源用词。

跟随全球碳中和步伐,以风光为代表的新能源进入了发展快车道。但风光发电的随机性、间歇性和波动性(下称“三性”),使得储能在整个电力系统中的作用愈加凸显,不再仅仅是传统电力体制下“长江中的几桶水”。

新型储能凭借其布局、规模等方面的灵活性与新能源形成了高度互补,因而随着风光等新能源的规模及比例不断攀升,新型储能的蓬勃发展也势在必行。

目前,新型储能产品众多,各种技术路线“各显神通”,但以锂离子电池为代表的电化学储能在市场上遥遥领先。

业界一直比较纠结的问题是,全世界实现碳中和,不管是在2050年还是在2060年,全球究竟需要多少风光电?又需要多少新型储能,特别是电化学储能?

新型储能因何而起?

新型储能是指除抽水蓄能以外的各种储能方式。虽然存在着多种技术路线和多样化的产品,但以锂离子电池为代表的电化学储能占比最高。

未来,新型电力系统的构建,将以风光发电为主体,而风光发电的“三性”决定了新型电力系统将大比例依赖于新型储能。

(一)如何定义新型储能?

理解新型储能概念

新型储能是指除抽水蓄能外,以输出电力为主要形式并对外提供服务的储能技术,具有建设周期短、布局灵活、响应速度快等优势。作为新能源发电的重要辅助手段,它改变了传统电力系统即发即用的方式,具有调峰、调频、调压等多项功能。由于其在促进新能源开发消纳和维护电力系统安全稳定方面的重要作用,而被誉为新能源的“稳定器”、能源供应的“蓄水池”、电力系统的“充电宝”和“压舱石”等。

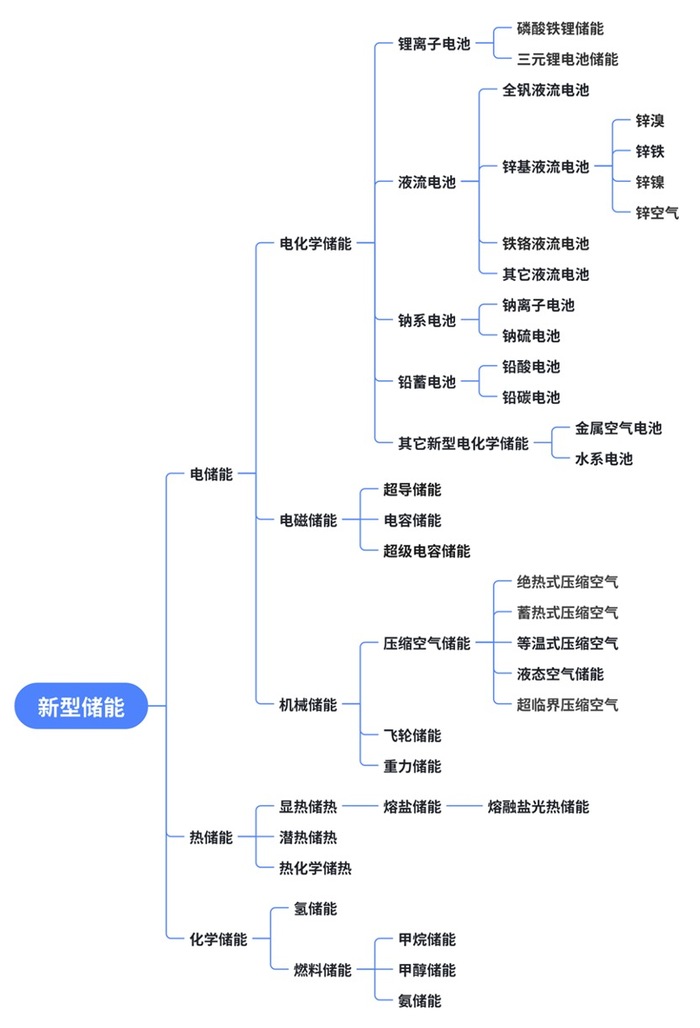

新型储能技术路线

新型储能发展呈现出多种技术路线,这些路线大体上可以划分为电化学储能、电磁储能、机械储能、热储能以及化学储能等(见下图)。

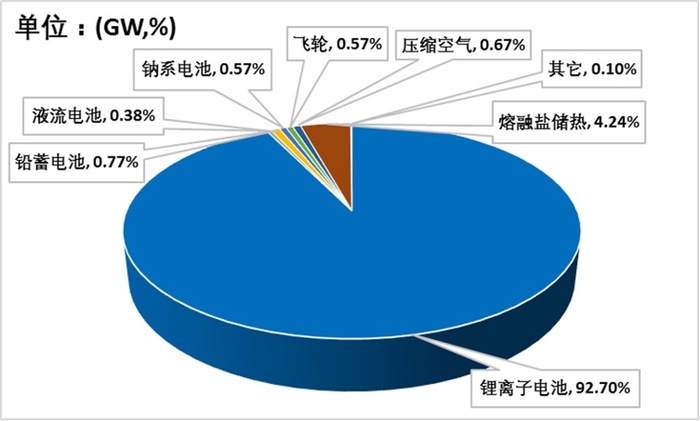

上述多种储能技术路线并存,相关的储能产品也各具优势,但以锂离子电池为代表的电化学储能在当前的市场上占比最高。

根据中关村储能技术联盟(下称CNESA)的统计数据,2023年各种技术在新型储能装机规模中的占比如图1-2和1-3所示。

在中国和全球新型储能市场,锂离子电池储能遥遥领先。在中国,锂离子电池储能的占比达到了95.53%。

(二)为何发展新型储能?

风光发电“三性”需要储能

电能是一种即发即用的能量,需要发电侧和用电侧保持实时平衡。

与传统火电的可调节性相比,风光发电呈现显著的“三性”特征,从而给电能的实时平衡带来了致命威胁。也就是说,风光发电“靠天吃饭”,很容易因风光资源的不稳定,或产生电力供应不足问题,或产生“弃风弃光”等消纳不足问题。于是,十分有必要配置相应的储能设备,当发电侧功率过高时,将多余的电量储存起来;当用电负荷过高时,将此前储存的电能释放出来。

新型电力系统需要储能

随着风光发电渗透率的不断提高,电力系统的供需平衡和稳定运行遇到了前所未有的挑战。为了平抑电网的波动性,优化电力系统的调节能力,作为风光发电重要辅助手段的储能变得愈发重要。

整个电力系统正从传统的“源-网-荷”单向传导,转化到新型的“源-网-荷-储”双向和多向耦合,储能正在成为系统中不可或缺的一环。随着新能源的大规模应用,以新能源为主体的新型电力系统的建设加快,储能产业的发展势不可当。

传统储能方式存在局限

虽然抽水蓄能凭借其技术成熟、安全性高、储能容量大、转换效率好、运行寿命长等优势成为目前最主要的储能方式,但其对地理条件的要求比较严格,水库的建设周期也比较长。

相比较,新型储能选址更为灵活,建设周期更短,响应速度更灵活,与新能源消纳匹配性更好,对电力系统调节优化有更多场景。

全球风光多大潜力?

全球实现碳中和,风光为主的新能源将担当电力能源的主力。

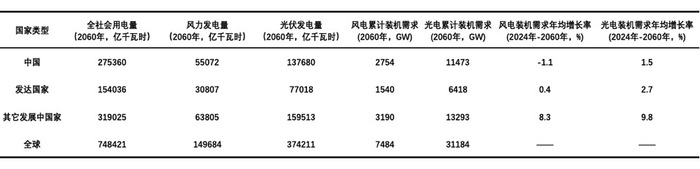

沿袭《光伏大战⑤:如何越过“万重山”到达彼岸?》的分类和预测方法,我们将全球风光需求分为三个板块:中国、发达国家经济体、其他发展中国家经济体,并对基本假设做了一些调整。

(一)基本假设

全社会用电量

1、中国。随着通讯基站、数据中心、人工智能等高耗电产业的发展以及电动汽车等的逐步普及,作为制造业大国的中国,不仅工商业用电会不断增加,居民用电也会持续增长。为此,我们假设中国的全社会用电量按复合年均增长率3%增长,以国家能源局公布的2023年全社会用电量为基础(《光伏大战⑤:如何越过“万重山”到达彼岸?》中以2019年作为基数),估算中国2060年的全社会用电量。

2、发达国家经济体。其经济增长虽然表现为与能源消耗总量弱相关,但近年来兴起的数据中心和人工智能等却是高耗能产业。考虑到当前发达国家的人均发电量已超过8000千瓦时/年,我们假设到2060年其人均用电量会增加到12000千瓦时/年,为《光伏大战⑤:如何越过“万重山”到达彼岸?》中假设的2倍。

3、其他发展中国家经济体。除中国以外的其他发展中国家,部分国家目前还处于缺电状态,且总体上的人均发电量尚不足2000千瓦时/年。为此,我们假设,到2060年其人均用电量将达到6000千瓦时/年,也是《光伏大战⑤:如何越过“万重山”到达彼岸?》中假设的2倍。

我们进一步假设,中国、发达国家及其他发展中国家的人口规模,在2023-2060年之间保持基本稳定。人口数据和经济体范围界定来源于联合国(UN)World Population Prospects 2024,发电量数据来源于英国能源研究所(以下简称EI)Statistical Review of World Energy 2024。

风光电比例及利用小时数

由于煤炭的高碳排放以及不可再生,煤电将逐步退出主体电源地位。

在清洁能源中,燃气不可再生且对外依存度高,核电投资成本较高、建设周期长且安全担忧突出,水电对地理条件要求严格且开发容量有限。

相比较,风光资源更为丰富,风光发电的技术更成熟、经济性更好,具备成为未来主体电源的潜力。与风电,尤其是深远海风电相比,光伏发电的成本和施工要求更低,而且阳光撒向地球各个角落,其增长潜力无限。

基于上述分析,我们假设,2060年中国及全球碳中和时,中国、发达国家以及其他发展中国家,光伏发电量应占全社会用电量的50%,风力发电量应占全社会用电量的20%。

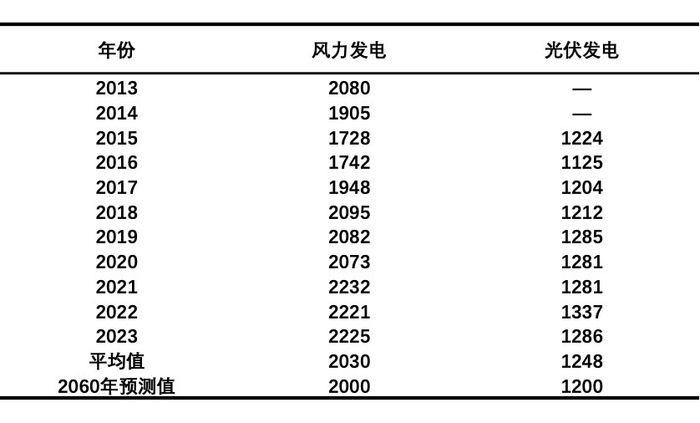

根据以上报告统计,我们假设,未来光伏发电可利用小时数为1200小时/年,风力发电为2000小时/年,具体如表2-1所示。

发电设备增速及更新周期

不考虑淘汰更新,假设从2024年到2060年,风光发电装机需求会以均匀速度变化。

另外,假设风光发电设备淘汰更新周期为25年。估算设备更新所需的 2010年-2023年中国、发达国家及其他发展中国家的累计风光装机容量数据,来源于EI Statistical Review of World Energy 2024。

(二)预测结果

我们以新增风光装机容量来表示风光发电装机需求。根据以上假设,2060 年,中国、发达国家及其他发展中国家的风光累计装机需求及年均增长率预测结果如表2-2所示。

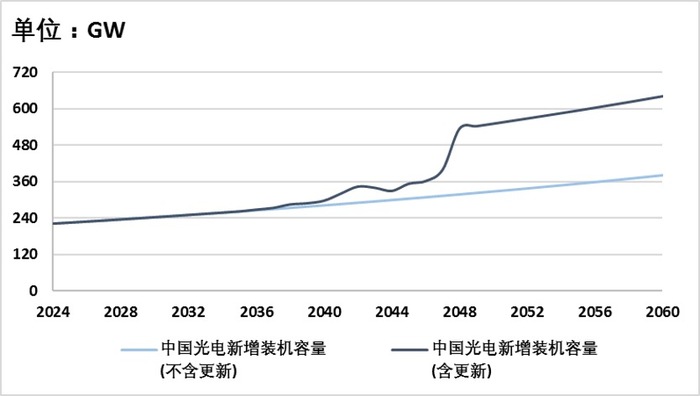

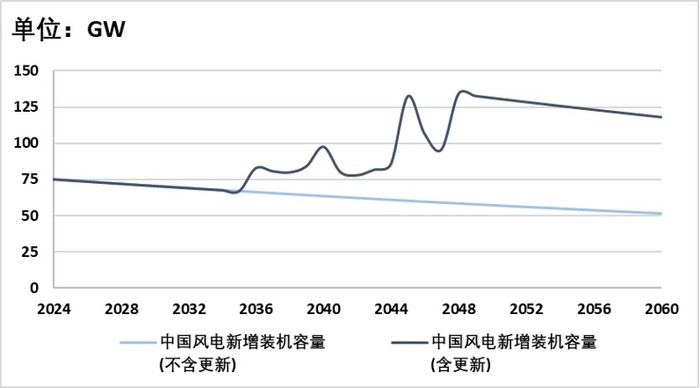

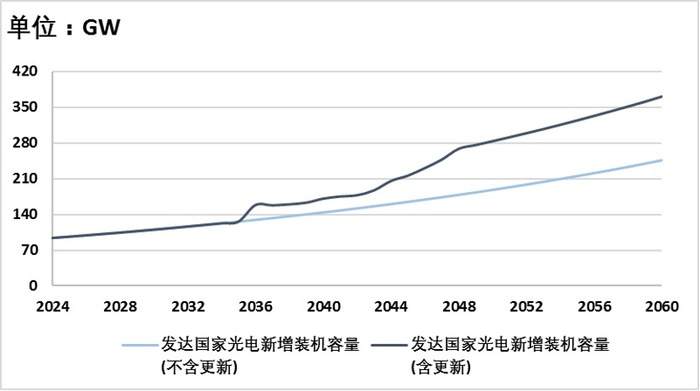

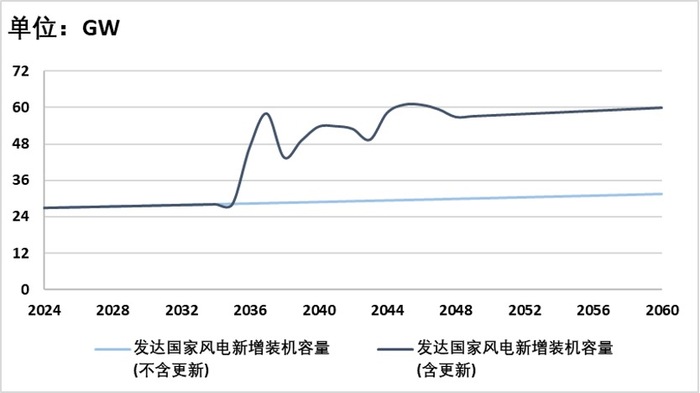

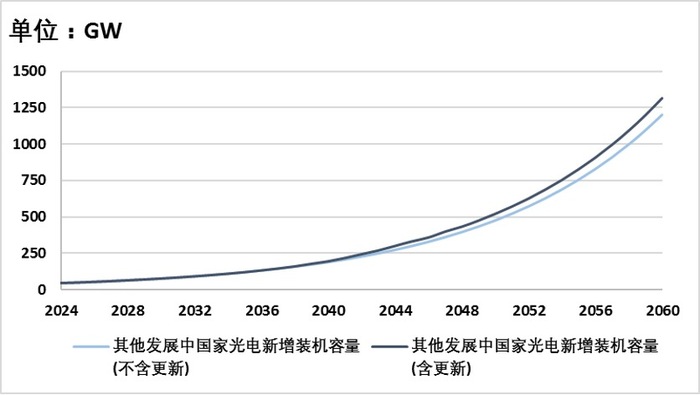

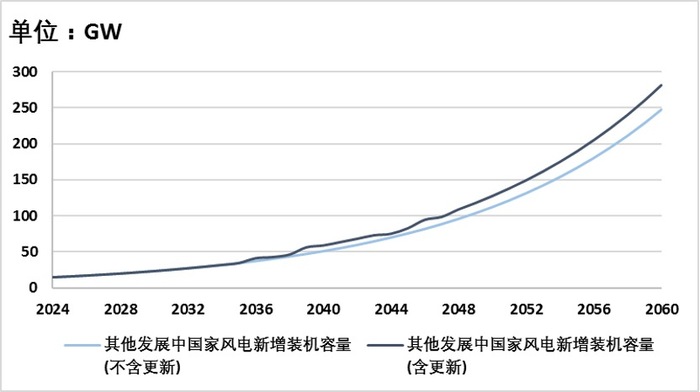

进一步的,中国、发达国家以及其他发展中国家的光伏、风电装机需求预测结果如图2-1到2-6所示。

根据图2-1和图2-2,中国的光电装机需求会随着时间的推移而不断增加,但风电装机需求会随着时间的推移而不断减少。

光电新增装机在2024年达到220 GW,到2060年可到2024年的1.7-2.9倍;风电新增装机在2024年达到75 GW,到2060年可到2024年的0.7-1.6倍。可见,近两年风电发展势头迅猛,后续的发展步伐会逐步放缓。

根据图2-3和图2-4,与中国略微不同,发达国家的光电、风电装机需求均呈现出了不断增加的趋势。

发达国家光电装机需求在2024年达93 GW,到2060年预计增加到2024年的2.6-4倍;其风电装机需求在2024年达27 GW,到2060年预计增加到2024年的1.2-2.2倍。

根据图2-5和图2-6,与发达国家相同,其他发展中国家的光电、风电装机需求也在不断增加,其增加趋势更为明显。

其他发展中国家2024年光电新增装机预计可达42 GW,到2060年至少增加到2024年的28.6倍;风电装机在2024年可达14 GW,到2060年至少增加到2024年的17.4倍。

可见,与中国和发达国家相比,其他发展中国家的光电、风电装机需求潜力最大,而这主要得益于其较大的人口基数及当前较低的装机水平。

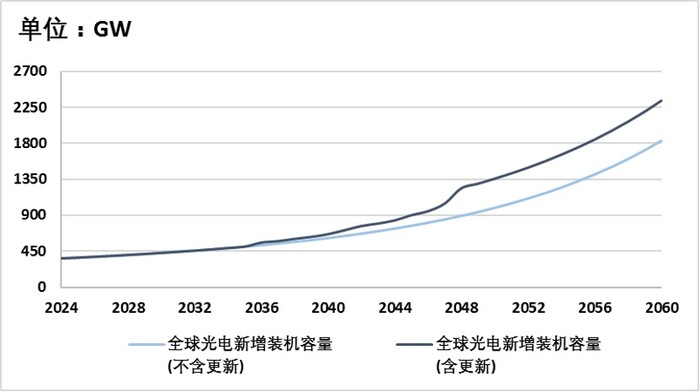

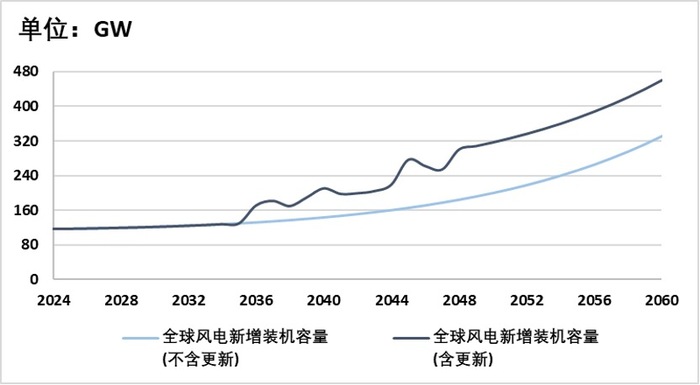

将中国、发达国家以及其他发展中国家的光电、风电装机需求分别进行加总,就可以得到2024年-2060年全球的光电、风电装机需求,具体如图2-7和图2-8所示。

根据图2-7和图2-8,全球光电、风电装机需求都处于不断上升的趋势,特别是2060年全球光电装机需求预计达到2024年的5.1-6.6倍,全球风电装机需求预计达到2024年的2.8-4倍。

新型储能未来如何?

全球风光发展空间巨大,配合风光新能发展,新型储能未来如何?全球实现碳中和,中国和全球究竟需要多少新型储能?

(一)基本假设

风光发电量占比变化

新型储能主要解决风光发电的“三性”问题,因此,新型储能应该是风光发电需求的一部分,且会随着后者的增加而增加。

为此,我们首先对风光发电量的占比进行假设和估算。

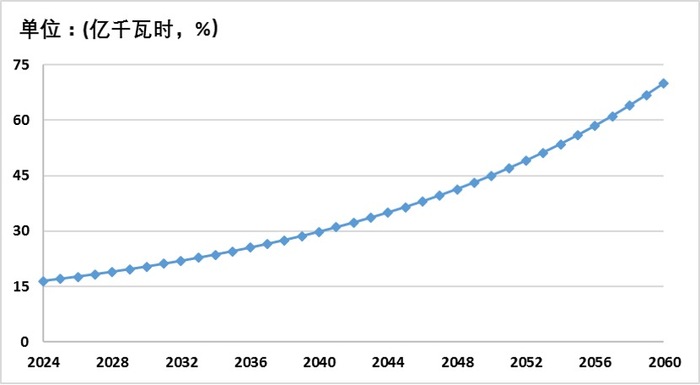

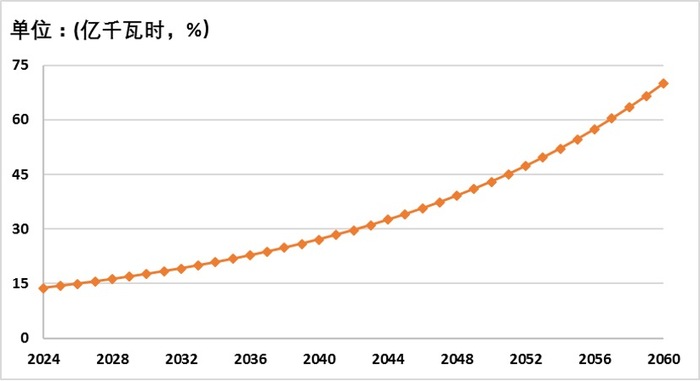

基于国家统计局公布的2023年中国风光发电量和全社会发电量数据,再结合上文对2060年各发电量的预测,我们估算出风光发电的年均复合增长率分别为5.1%和8.9%。以此为基础,中国风光发电量的占比变化如图3-1所示。

同样,按照估算中国风光发电量占比的方法,我们以EI Statistical Review of World Energy 2024中的2023年世界风光发电量数据为基础,估算出全球风光发电的年均复合增长率分别为5.2%和8.8%。以此为基础,全球风光发电量的占比变化如图3-2所示。

新型储能装机需求占比变化

2023年,中国风光发电量占总发电量的比例为15.5%,基于CNESA的新型储能数据以及EI统计的风光装机数据,我们发现,中国新型储能新增装机容量占风光新增装机容量的比例为7.3%。

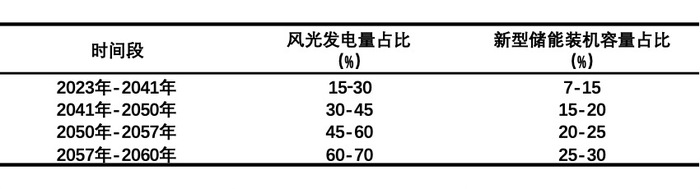

考虑到新型储能需求会随着风光发电比例的增加而增加,我们假设中国风光发电量占比与新型储能装机容量占比的关系如表3-1所示,且后者在各区间内匀速增加。

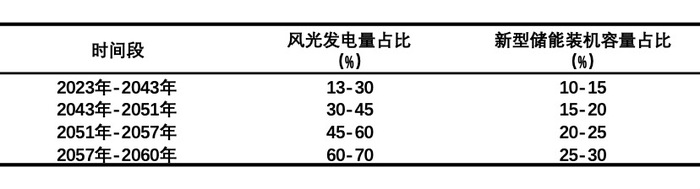

2023年,全球风光发电量所占比例为13.3%,同样基于CNESA和EI的相关数据,我们发现全球新型储能新增装机容量所占比例为10%。同样考虑到全球新型储能需求与其风光发电需求的密切关系,我们进行了如表3-2的假设。

储能设备增速及更新周期

与风光装机需求预测一样,我们假设在不考虑设备更新时,新型储能的装机需求是以均匀速度变化的。

关于新型储能设备的更新周期,我们假设为20年。估算设备更新所需的2020年-2023年新型储能装机容量数据来源于CNESA。

(二)预测结果

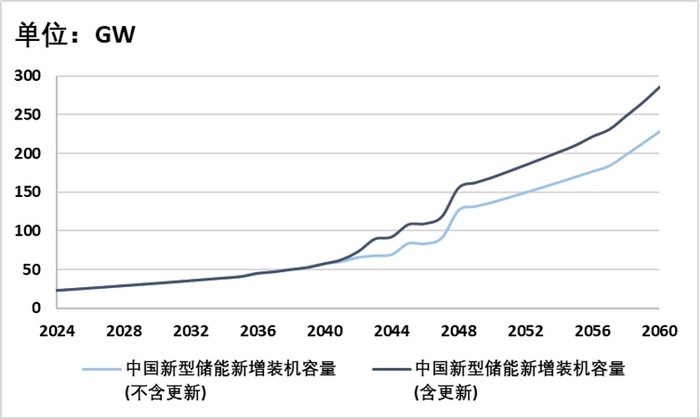

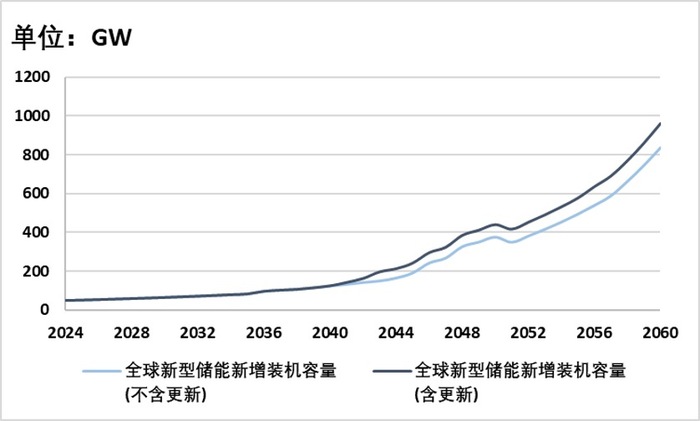

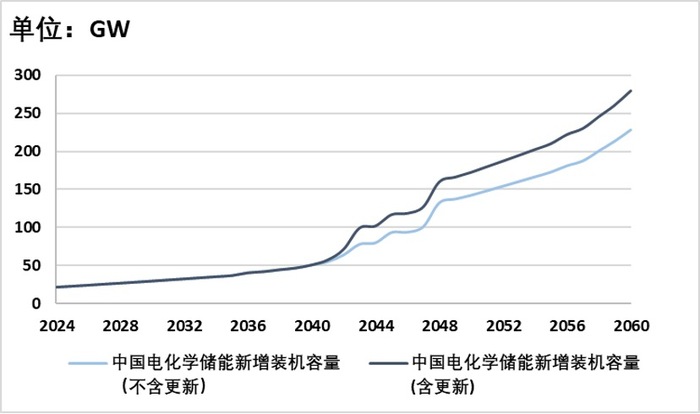

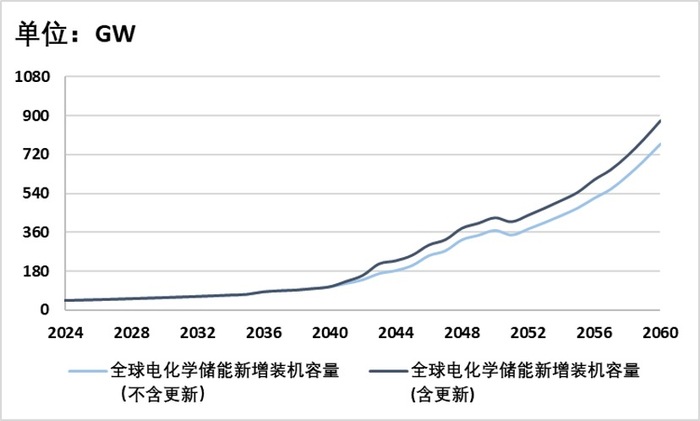

与风光装机需求类似,新型储能装机需求也由其新增装机容量来表示。以含更新的风光新增装机容量为预测基础,中国和全球的新型储能装机需求预测结果如图3-3和图3-4所示。

从2024年到2060年,不论是中国还是全球,新型储能装机需求都随着时间的推移而不断增加。特别是到了2060年,即使不考虑更新,中国的新型储能装机需求也会达到228 GW,约为2024年的10倍;全球的新型储能装机需求则会达到837 GW,约为2024年的17.3倍。

如果考虑更新,中国的新型储能装机需求将达到285 GW,约为2024年的12.5倍;全球的新型储能装机需求将达到961 GW,约为2024年的19.9倍。

电化学储能需多少?

既然电化学储能在新型储能中的领先地位在短期内难以撼动,那么 2024年-2060年中国和全球需要多少电化学储能?

(一)基本假设

电化学储能占比情况

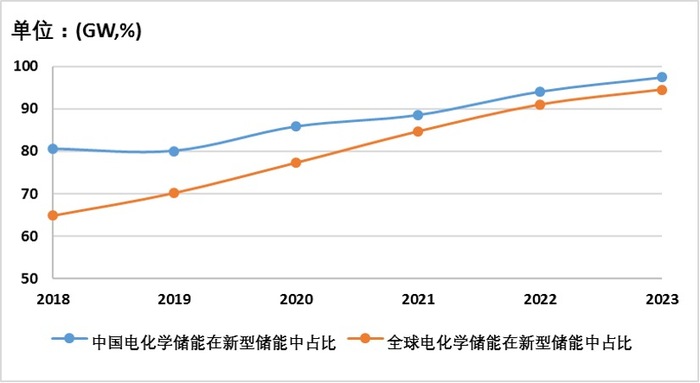

基于CNESA相关数据,我们发现2023年中国电化学储能装机容量在新型储能装机容量中的占比达到97%以上,全球电化学储能装机容量的占比则将近95%。具体如图4-1所示。

考虑到新型储能中的其它技术也在快速发展,我们假设2024年-2060年中国和全球的电化学储能占比均会匀速下降到80%。

储能设备增速及更新周期

与风光装机需求预测一样,我们假设在不考虑设备更新时,电化学储能的装机需求是以均匀速度变化的。

关于电化学储能设备的更新周期,我们假设为20年。估算设备更新所需的2020年-2023年电化学储能装机容量数据来源于CNESA。

(二)预测结果

与新型储能装机需求类似,我们用电化学储能的新增装机容量来表示其装机需求。以含更新的新型储能新增装机容量为预测基础,中国和全球的电化学储能装机需求预测结果如图4-2和图4-3所示。

从图中可以看出,中国的电化学储能装机需求将从2024年的22 GW增加到2060年的228 GW,大约增加了9.4倍。如果考虑设备更新,2060年的需求量将达到279 GW,大约相当于2024年的12.7倍。

与中国类似,全球的电化学储能装机需求也在不断增加。即使不考虑设备更新,该数据也从2024年的46 GW增加到了2060年的769 GW;如果考虑设备更新,该数据则从46 GW增加到了878 GW。由此可见,全球电化学储能装机需求在2024-2060年之间至少增加了15.7倍。

以2060年全球实现碳中和为目标,以中国、发达国家经济体和其他发展中国家经济体所用电量为依据,不考虑其他低碳或零碳能源技术可能取得重大突破并广泛应用(如核聚变),我们将光伏和风电作为未来的主体电源,按照简单的匀速增长,对2024年-2060年三大经济体乃至全球的光伏、风电、新型储能及电化学储能装机需求进行了预测。

根据预测,到2060年,考虑淘汰更新,全球光电新增装机将达2330 GW,为2024年的6倍以上;全球风电新增装机将达460 GW,为2024年的4倍左右;全球新型储能新增装机将超960 GW,为2024年的20倍左右;全球电化学储能新增装机将近880 GW,为2024年的19倍之多。

未来很丰满,现实很骨感。

当前,是不是存在光伏和新型储能产能严重过剩?我们在《光伏大战⑤:如何越过“万重山”到达彼岸?》中测算了光伏产业的产能过剩,储能产业是否过剩,过剩多少,《储能大战② :制造产能爆发,产能过剩严重?》将给出答案。

(本文经作者授权发布,仅代表作者观点。作者单位为国合洲际能源咨询院。该机构专注于石油、天然气、煤炭、电力、可再生能源及气候变化等相关领域的深度研究、评估和咨询。实习生陈思睿为课题研究和本文提供了数据和测算支持。)